相続に関する司法書士オフィスのパンフレットを作成しました。

アリキヌでは、パンフレットデザインから印刷まで対応させていただきました。

ご興味をもたれた方は、是非お問い合わせください。

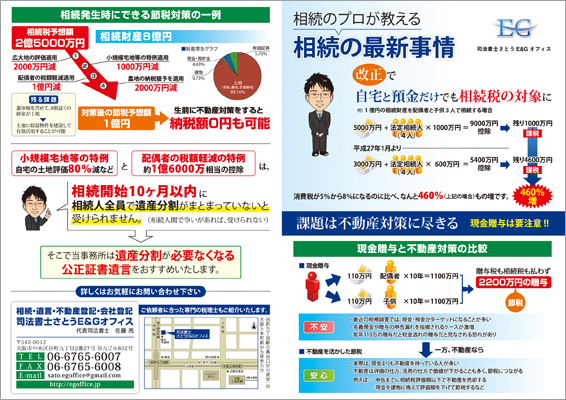

相続に関する司法書士オフィスのパンフレットデザイン(表)

相続に関する司法書士オフィスのパンフレットデザイン(裏)

掲載内容の紹介

相続のプロが教える相続の最新事情

改正で自宅と預金だけでも相続税の対象に

例.1億円の相続財産を配偶者と子供3人で相続する場合

5000万円+法定相続人(4人)×1000万円=9000万円控除 残り1000万円[課税]

平成27年1月より

3000万円+法定相続人(4人)×600万円=5400万円控除 残り4600万円[課税]

460%増

消費税が5%から8%になるのに比べ、なんと460%(上記の場合)もの増です。

◆課題は不動産対策に尽きる

現金贈与は要注意 !!

◆現金贈与と不動産対策の比較

■ 現金贈与

110万円 配偶者 ×10年=1100万円

110万円 子供 ×10年=1100万円

贈与税も相続税も払わず2200万円の贈与[節税]

【不 安】

・ 最近の税務調査では、現金・預金がターゲットになることが多い

・ 名義預金や贈与の申告漏れを指摘されるケースが激増

・ 毎年110万の贈与だと税金逃れの贈与だと見なされる恐れがあり

↓

一方不動産なら

■ 不動産を活かした節税

・ 実際は、現金よりも不動産を持っている人が多い

・ 不動産は評価の仕方、活用の仕方で価値が下がることも多く、節税につながる

例えば…申告までに相続税評価額以下で不動産を売却する

現金を建物に換えて評価額を下げて節税するなど

◆相続発生時にできる節税対策の一例

・相続財産8億円

相続税予想額2億5000万円

①広大地の評価適用 2000万円減

②小規模宅地等の特例適用 1000万円減

③配偶者の税額軽減適用 1億円減

④農地の納税猶予を適用 2000万円減

・対策後の節税予想額1億円

生前に不動産対策をすると納税額0円も可能

□残る課題

遊休地を含めて、9割近くの財産が土地

↓

土地に収益物件を建設して有効活用することが可能

◆小規模宅地等の特例自宅の土地評価80%減など

と

配偶者の税額軽減の特例約1億6000万相当の控除

は、

相続開始10ヶ月以内に相続人全員で遺産分割がまとまっていないと受けられません。

(相続人間で争いがあれば、受けられない)

↓

そこで当事務所は遺産分割が必要なくなる公正証書遺言をおすすめいたします。

詳しくはお気軽にお問い合わせ下さい

ご依頼者に合った専門の税理士もご紹介いたします。

~「節税対策に取り組む前の確認事項」~

4つのチェックポイント

①相続人の把握

遺産分割協議が相続開始後10ヶ月以内にまとまらないと、後述の税控除が受けれません!

相続人は誰なのか、非協力的な相続人がでてきそうか、印鑑は押してもらえそうかなどの不安要素があれば、公正証書遺言を作成しておくなど、相続人を把握しておくことが、事前の対策をとる第一歩になります。

②相続税はかかるのか?

現金のほか、不動産、有価証券などに加えて、生命保険、退職金なども計算に入れておく

必要があります。

③財産の分け方はまとまっているか?

相続人同士がもめて分割協議がまとまらなければ、1億以上にもなりうる税控除を受けることができなくなります。

また、不動産の場合は売却などの処分ができなくなります。相続税の納付期限は分割協議がまとまってなくても、相続開始後10ヶ月以内の納付はしなければならないので、大変なことになります。生前に十分な話し合いや、遺言書の用意が今後より重要になってきます。

④分割金、納税資金の準備

相続税は現金で一括納付が原則です。現金が納税資金として、不足しそうなら、妻や子供たちの納税資金のために、生前に不動産や有価証券を換金しておくのも、方法の1つです。また、生前に賃貸事業をしていれば、一度にまとまったお金がなくても、家賃収入など分割金や納税に充てることができます。ただし、収益が安定した賃貸事業にしておくことが大切です。

◆生前対策の6つの方法

【贈与】

・自宅を配偶者に贈与

姻20年以上の配偶者には、2000万円(暦年贈与を合わせると2110万円)まで無税で贈与できる。

・不動産を子供に贈与

家賃収入が被相続人の現金として残ることを回避できる。また、子供の納税資金にもなる。

【購入】

・現金で不動産を購入する

現金で持つより、不動産に替えたほうが評価が下がる。また、現金が減ることで財産が減るので対策になる。

【資産組替】

・土地を売却、賃貸不動産に買い替える

利用価値の低い土地は売却し、収益の上がる賃貸不動産に組み替える。資産価値を高めつつ評価を下げる。

【活用】

・土地に賃貸不動産を建てる

収益を生みながら評価を下げる。また、相続人が複数の場合は、土地に複数棟建てることで分けやすい財産となる。

【法人】

・賃貸経営の会社をつくる

賃貸経営は個人より、法人のほうが税制上のメリットが多くある。また、配偶者や子供を役員とすることで、家賃収入による資産の増加が回避できる。

~生前にできる節税対策!~公正証書遺言作成で解決

◆小規模宅地等の特例の適用要件

生活の基盤となっている土地の評価には特例があります

80%減額

【要件1】建物の敷地である

建物や構築物などの敷地に充てられていた土地で、農地や牧草地以外。

【要件2】居住用または事業用である

被相続人らの居住用または事業用に用いられていたもの。特定同族会社の事業に用いられていたもの。

【要件3】居住用は240㎡、事業用は400㎡まで

相続または受贈した土地のうち、事業用地であれば400㎡まで。住居用宅地であれば240㎡まで。両方であれば、(事業用地の合計+住居用地の合計×5/3)+(その他の特例対象用地×2)の合計400㎡まで。

【要件4】申告期限までに遺産分割

相続税の申告期限までに相続人の間で遺産分割が確定していること。

賃貸事業用地は200㎡まで50%減額となります

◆2次相続を考慮した納税額の分け方

1次相続で、子に相続したほうが得となります

◆自宅を配偶者へ贈与

【メリット】

・登記登録だけで簡単に手続きができる

・2110万円までは贈与税がかからない(結婚して20年経過後)

・みなし財産から除外される場合がある

【配偶者控除のポイント】

①形を変えることなく、リスクもなく登記手続だけで節税できる。

②不動産は自分が住むための居住用不動産であること。

③贈与する2,110万の評価は正確にしておくこと。(土地は路線価、建物は固定資産税評価額)

④贈与税がかからなくても、登録免許税・不動産取得税がかかる。

◆現金で建物を建てる節税効果

■ 現金のまま相続

現金のままでは相続税は節税できません

■ 現金を不動産にして相続

現金を不動産にすると、評価額が下がり節税になります

遺産分割協議が遅れると大変!!

相続税は申告期限までの現金納付が原則です!

司法書士事務所のパンフレットデザイン

今回は、相続に特化した司法書士オフィスのパンフレットを作成しました。

表紙で注意を喚起して興味関心を引き、内容を読み進める上で公正証書遺言や事前の節税対策が必要であることを訴求し、相談へと誘導するデザイン構成となっております。

以下、パンフレットデザインのポイントをご紹介いたします。

似顔絵を取り入れたカラフルなデザインで堅苦しさを感じさせない

司法書士と聞くと、なんとなく堅苦しいイメージを抱きちですが、堅苦しさを感じるデザインは敬遠されてしまいます。

今回は、司法書士の似顔絵イラストを取り入れたカラフルなデザインで、一般の方にも親しみの持てるデザインでパンフレットを作成しました。

カラフルではありますが、色のトーンは低く落ち着きのある色味で統一しておりますので、浮ついた印象にはなることはありません。

ベースとなる色は紺色ですので、信頼、誠実さといったイメージを訴求することができます。

相続や贈与の方法はイラストを交えてわかりやすく解説

誰が見てもわかりやすいパンフレットにするために、相続や贈与の方法はイラストを交えて解説いたしました。

節税に関する相続や贈与の方法は複雑です。

いくつかのパターンがある上、思わぬ条件や制限があるケースもございますので、文字で説明するだけでは上手く伝わりません。

イラストを使用するとイメージで理解することが可能となりますので、文字だけの場合に比べてグッと理解度が深まります。

紙面はメリハリをつけて「どこに何の情報があるのか」をわかりやすく

情報量が多いパンフレットを見やすく作るためには、メリハリが必要です。

そのためには、強調したいポイントはどこかということを念頭に置いてデザインを構成することが大切です。

人は、見た目の違いに意味の違いを感じますので、紙面をデザインする際は情報をカテゴリごとにわけて、色や形などの見た目を他の部分と差別化することで、違いをハッキリさせることができます。

また、見出しのサイズをその重要性に合わせて大きく見せることで、「どこに何の情報があるのか」がわかりやすくなります。